科创板正吸引越来越多的赛道龙头,联赢激光即是其中之一。

作为国内最早从事研发、生产动力电池激光焊接设备的厂商之一,联赢激光及时跨越了国内激光行业早期的技术门槛,先于竞争对手引入能量控制技术,极大降低自研激光器的能量波动,实现进口替代,成功抓住了动力电池行业的风口红利。

已与宁德时代(CATL)、国轩高科等国内动力电池头部厂商形成了稳定业务合作的联赢激光,如今却由于下游行业的波动,业绩上承受了一定的压力。面对依然庞大的市场需求和急剧变化的下游产业,联赢激光将如何再次占据主动、把握先机?

焊接是制造中接合金属或其他热塑性材料的常用工艺和技术。激光焊接则是用高能量密度的激光束作为热源,相比传统焊接技术,具有熔深深、速度快、变形小、对焊接环境要求不高等独特优势,因此被广泛运用。

因此,激光焊接与“激光切割”、“激光打标”共同构成激光加工技术的三驾马车。不过,与激光切割、激光打标破坏物质表面或整体结构的原理不同,激光焊接则在熔融物质原有结构后再进行重新构筑,所以工艺难度更高、发展历史也较短。

在分类上,根据不同的增益介质,激光器可以分为固体激光器(如YAG激光器、光纤激光器、半导体激光器)、气体激光器(如二氧化碳激光器)和液体激光器。其中,YAG激光器具有可同时或分时多点焊接、峰值功率高、成本低等优势,被广泛用于激光焊接行业。

但是,在国内激光产业发展的初期,国内市场的YAG激光器均采用电流负反馈技术,其能量波动率在8%以上,无法适应高端精密焊接的需求,更无法胜任对进口产品的替代。如果不能攻克能量控制的相关技术,中国的激光器将一直无法参与产业链竞争。

联赢激光及时洞察了国内的行业瓶颈,意识到只有降低激光器的能量波动率,才能与国外产品有一战之力。因此联赢激光从深圳大学收购了能量负反馈技术,并通过自主研发创新,让这项实验室里的技术具备了产业化条件。

2006年11月,联赢激光自主设计制作完成了HWLW-025A 精密激光焊接机。该产品实现了焊接机能量波动小于±3%的目标,已经达到国际同类产品水平。凭借技术和成本的双重优势,联赢激光的精密激光焊接机首先打动了日本客户,随后又征服了国内光通讯行业的众多客户。

通过市场验证和反馈,该技术持续迭代,联赢激光逐步确立了以YAG激光焊接机为核心的发展方向,并通过与新能源科技有限公司(Amperex Technology Limited)合作,进入电池相关行业。

联赢激光依然保持了极具前瞻性的市场敏感度,在营收持续增长的正循环中,不断丰富产品线,逐步掌握了YAG激光器、半导体激光器和光纤激光器及各种激光焊接成套设备研发和生产,为之后搭上动力电池行业的东风埋下了伏笔。

动力电池的焊接部位多、难度大、精度要求相对较高,厂商在生产设备的安全性、精密性和加工效率等指标上也有更高的要求。在技术领先且在电池行业有经验积累的联赢激光,在宁德时代创立之初就成为其业务、技术的合作方,业绩也水涨船高。

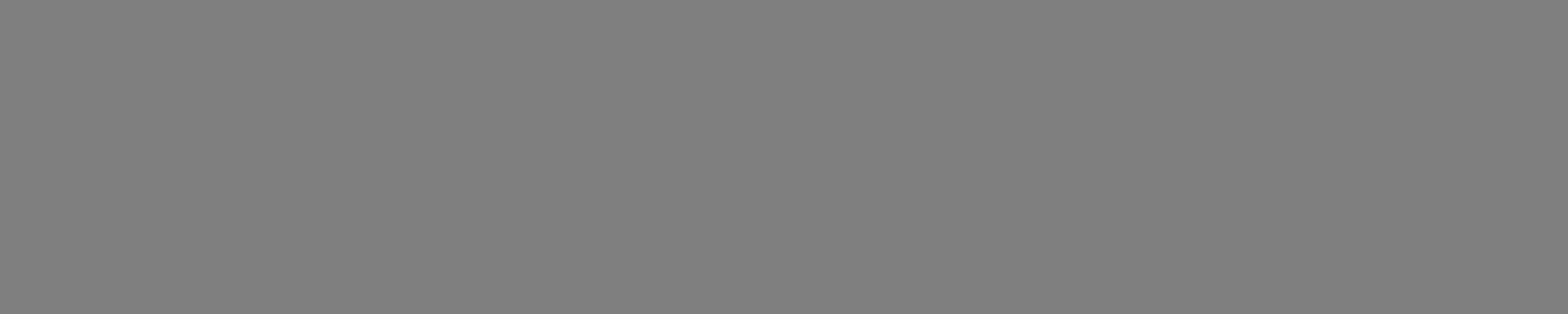

(2016-2019H1联赢激光营收及净利润)

经过在动力电池焊接行业的多年耕耘,联赢激光不仅在2017年被宁德时代评为“最佳合作伙伴”,并且进一步锁定与动力电池行业龙头企业的业务合作关系。根据高工产业研究院(GGII)的数据统计,在2019年上半年动力电池装机总电量排名前十的企业,有九家都与联赢激光开展了业务合作。

除了自主实现激光能量控制技术的研发和产业化之外,联赢激光攻克了多波长激光同轴复合焊接技术、蓝光激光器焊接技术、激光焊接加工工艺技术等七项核心技术,构建了自己的技术护城河。尤其是联赢激光攻克的蓝光激光焊接技术,能够有效解决铜材焊接的技术瓶颈,让产品再次掌握竞争先机。

作为制造企业,下游产业的波动是影响业绩的重要因素。2019年产业链终端产品新能源汽车的销量下滑,让联赢激光的业务感受到了来自下游的寒意。

2019年3月,多部门联合发布《关于进一步完善新能源汽车推广应用财政补贴政策的通知》,新能源乘用车、专用车和客车三个领域的国家补贴退坡降幅超过50%,而且地方补贴在6月底的过渡期结束后也被取消。这直接导致新能源汽车销量在7月迎来了首次负增长,国内市场全年销量仅为1206万辆,同比下降4%。

除了终端消费市场在波动之外,动力电池行业内的竞争也愈演愈烈,部分厂商经营遇阻,间接拖累了联赢激光的业绩。

2017年,格力智能和银隆新能源开始合作,由前者为后者提供电池制造设备,与联赢激光的采购业务也由格力智能支付款项和验收设备。然而,银隆新能源之后经营不善,格力智能和联赢激光协商后签订了《商谈备忘录》和《采购合同补充协议》,变更后合同价格相较原合同价格下降18%。该合同价格的变更直接导致联赢激光2018年成套设备毛利率下降3.88%。

由于下游的波动,联赢激光尽管在营收上还保持着增长态势,但新签设备订单已经有所下滑。联赢激光2018年新签设备订单金额为8.95亿元,相较于2017年的13.01亿元同比下滑31.2%。

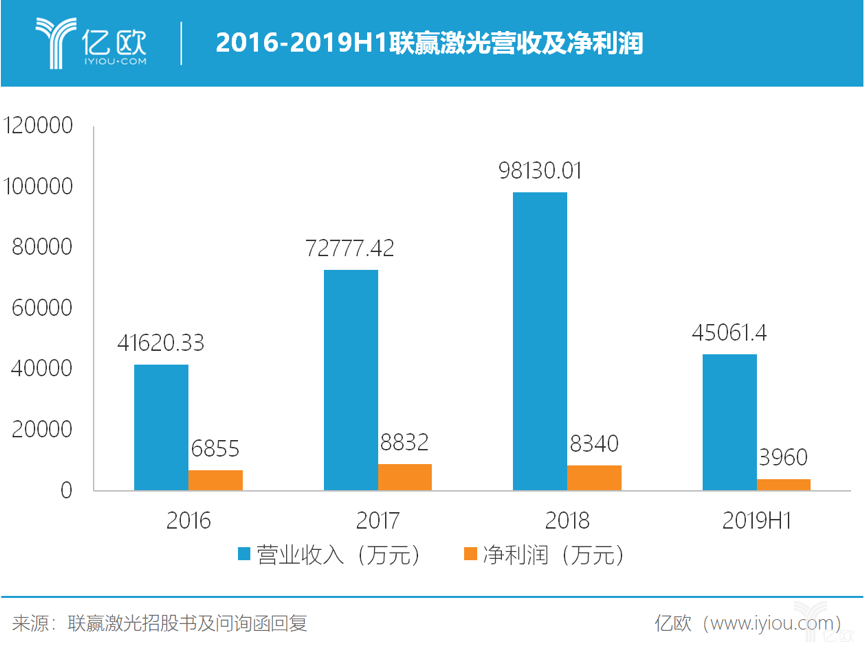

在具体的财务状况上,联赢激光的应收账款余额则在逐年提高,从2016年的1.4亿元增长至2019年上半年的3.7亿元。应收账款周转率虽然低于招股书中可比公司的平均值,但与主要对标的大族激光、华工科技和先导智能处于相似水平,侧面印证了整个行业的风向。

(激光行业头部厂商应收账款周转率)

不管是终端新能源车销量的波动,还是下游动力电池行业激烈的竞争,都让联赢激光短期内业绩承压。

下游行业波动只不过延缓了产品更迭速率,越来越成熟的市场环境和依然存在的市场需求,则是整个产业链走出寒冬的希望所在。

放眼全球市场,作为产业链终端产品的新能源汽车依然强势。据EV Sales最新数据显示,2019年全球销售新能源汽车约221万辆,同比增长10%。

国内市场虽然补贴政策退坡,但扶持新能源汽车的立场并未改变。2019年12月3日,工信部了发布《新能源汽车产业发展规划(2021-2035年)》征求意见稿,提出到2025年,新能源汽车销量占比达到25%左右。这无疑说明在未来五年内,新能源汽车还有庞大的增量存在。

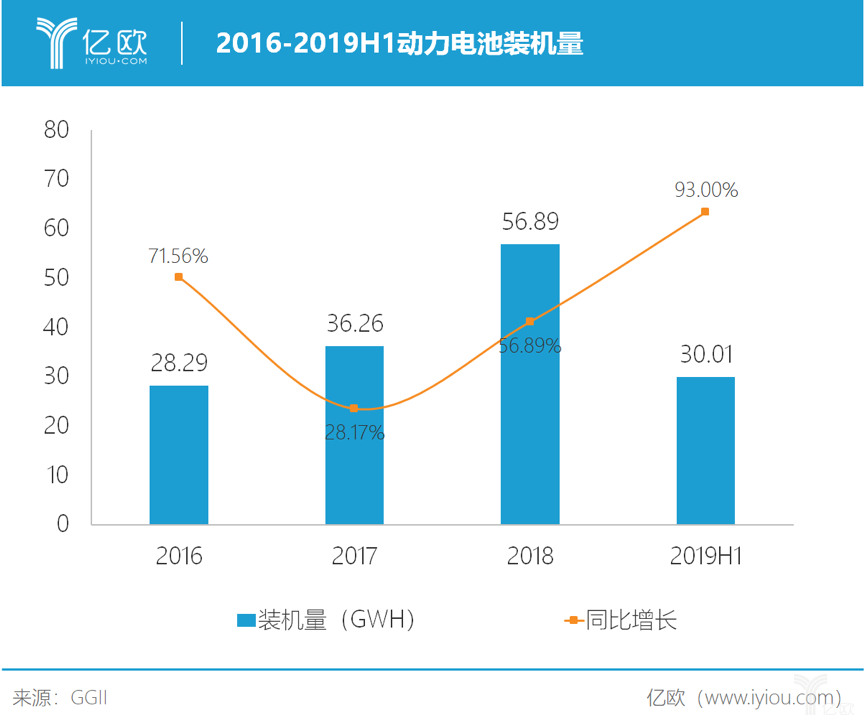

行业成熟度的提升,也有利于一直服务于行业龙头客户的联赢激光。除了动力电池的装机量仍然保持着增势以外,随着低端产能被逐步淘汰,市场份额开始向头部厂商集中。2018年,国内动力电池行业排名前三的宁德时代、比亚迪和国轩高科装机量合计占比为66.89%。而在2019年上半年,前三大厂商不仅排名没变,装机量合计占比也提升至75.87%。

(2016-2019H1动力电池装机量)

头部厂商间的业务合作也将越来越紧密。2020年2月3日,宁德时代发布公告,称其已与特斯拉(上海)有限公司签署协议,宁德时代将向特斯拉供应锂离子动力电池产品。全球最大的电池供应商与全球最大电动车厂商强强联手的合作形式,也将是未来产业链中厂商协同发展的主旋律。

下游格局的变化,恐怕将成为影响联赢激光业务状况的主要因素。由于动力电池厂商承受着主机厂的成本传导压力,从2016年到2019年上半年,宁德时代的毛利率逐步下滑,从43.70%下降到29.79%,上游的联赢激光的毛利率也随之下滑。随着动力电池行业集中度的不断提升,头部厂商的话语权越来越重,联赢激光在议价中恐面对更大压力。

在需求依然存在、上游不断整合的背景下,联赢激光如何通过自主创新提前“卡位”,“锁定”行业龙头地位,就成为了发展的关键。而市场需求连最大的光纤激光器,则是厂商们追逐的重点。根据Laser Markets Research的统计,2017年全球工业激光器中光纤激光器占比为47%,较2013年的34%提升了13%。

光纤激光器是用掺稀土元素玻璃光纤作为增益介质的激光器。相比YAG激光器,其光束质量好、光电转换效率高,因而被广泛运用于动力电池、家电、汽车等行业的焊接工序中。联赢激光的光纤激光器可以在6000W激光功率的前提下,保持±1%的稳定性。

而在高功率光纤激光器的竞争中,联赢激光自制的产品相较于国际知名厂商IPG仍有差距,因此仍需要外购。外购激光器的销售数量占比也由2016年的6.20%增长到2018年16.95%。联赢激光无疑需要推出更具竞争力的激光器,来应对行业的技术升级。

依靠极具战略眼光的技术布局和攻关,联赢激光在国内率先突破激光能量控制技术,抢滩激光焊接市场。随后又凭借领先的技术和丰富的产品线,占据了动力电池焊接市场的龙头地位,乘上了世界动力电池产能向中国转移的东风。

尽管近两年下游动力电池市场和新能源车市场出现了波动,但长期来看,下游需求依然十分旺盛,行业在整合、成熟的进程中,将逐渐释放出增量。若想继续跟上新兴产业的发展步伐,联赢激光无疑需要攻克高功率光纤激光器的技术难点、发挥自研蓝光激光器的技术优势,在巩固行业地位的前提下开拓新市场。一场新的抢滩登陆战,又要开始了。

来源:亿欧网

【文章来源:维科网激光】